У 2022 році останнім днем для подання податкової звітності для набуття або підтвердження статусу платника єдиного податку четвертої групи є 21.02.2022.

Підтвердження статусу платника єдиного податку четвертої групи для сільськогосподарських товаровиробників є щорічним відповідно до вимог підпункту 298.8.1 пункту 298.8 статті 298 Податкового кодексу України.

Однією з умов набуття або підтвердження статусу платника єдиного податку четвертої групи є подання сільськогосподарськими товаровиробниками повного переліку податкової звітності платника єдиного податку четвертої групи, а саме:

загальної податкової декларації платника єдиного податку четвертої групи;

звітної податкової декларації платника єдиного податку четвертої групи;

відомостей про наявність земельних ділянок, які є невід’ємною частиною податкової декларації;

розрахунку частки сільськогосподарського товаровиробництва.

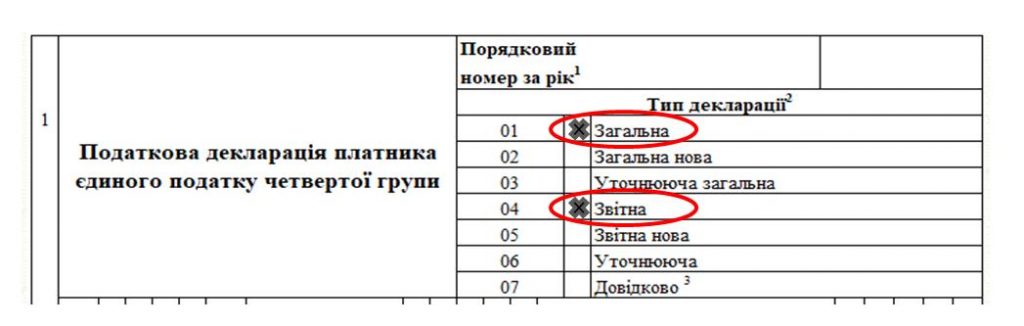

Звертаємо увагу на особливості заповнення загальної податкової декларації платника єдиного податку четвертої групи.

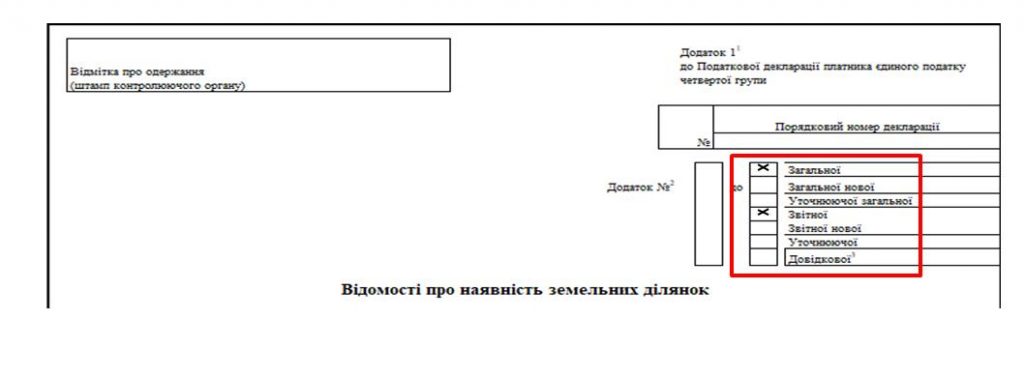

Так, загальна податкова декларація платника єдиного податку четвертої групи обов’язково повинна містити дві відмітки у типі декларації: «Загальна» та «Звітна».

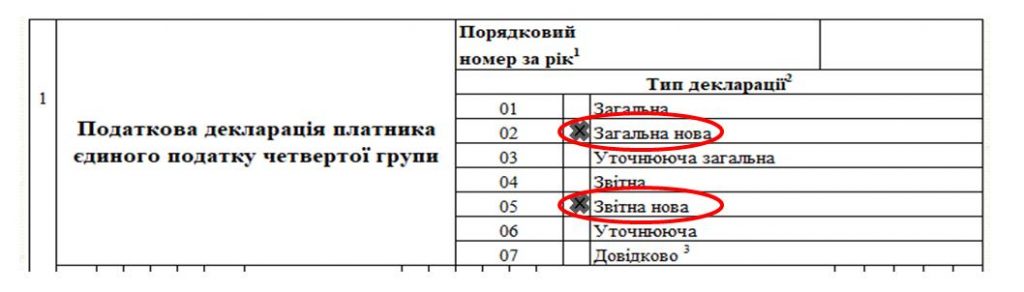

У разі подання суб’єктом господарювання загальної нової або уточнюючої загальної декларації, у типі декларації проставляються відповідні дві відмітки:

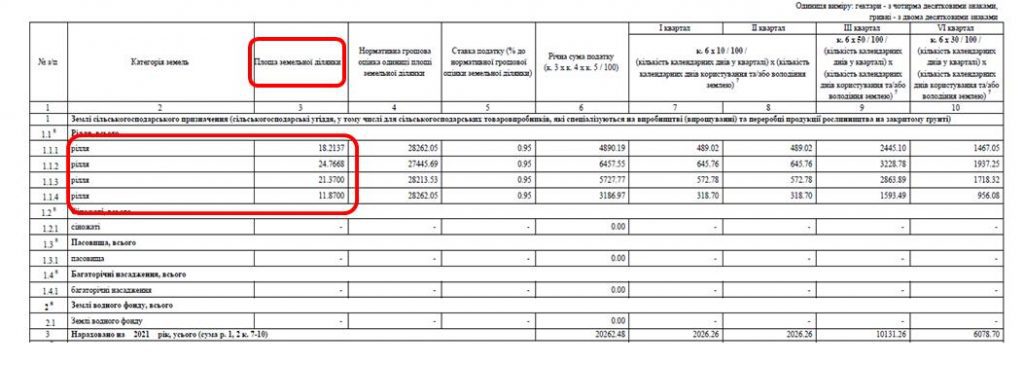

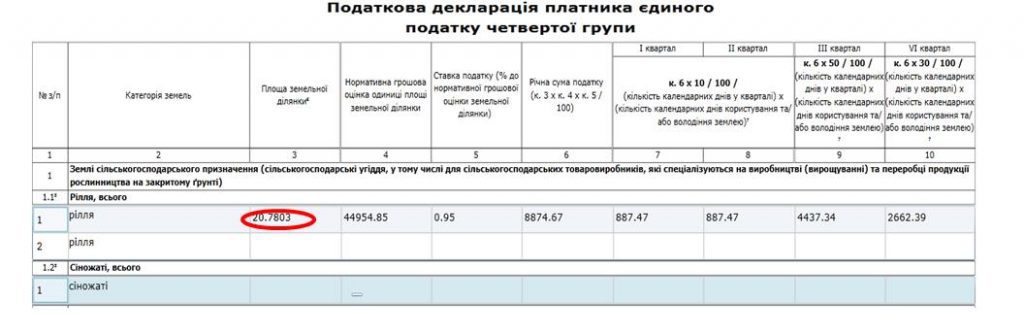

Крім того, у загальній податковій декларації платника єдиного податку четвертої групи зазначається уся площа земельних ділянок, які перебувають у власності або у користуванні сільськогосподарського товаровиробника.

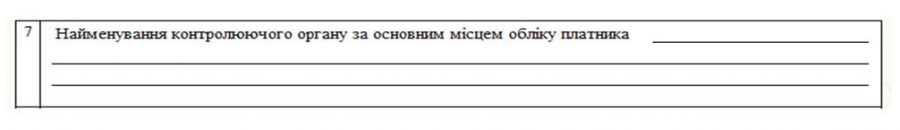

Загальна декларація подається до контролюючого органу за основним місцем податкового обліку, який зазначається у рядку 7 загальної частини податкової декларації.

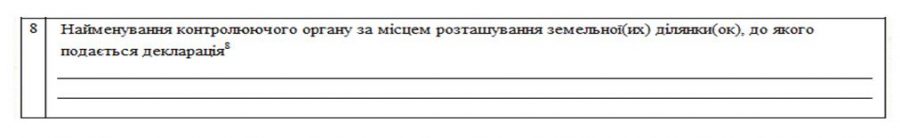

Звітні податкові декларації платника єдиного податку четвертої групи подаються окремо до кожного контролюючого органу, до повноважень якого відноситься територія територіальної громади, на якій розташовані земельні ділянки, які перебувають у власності або користуванні (у тому числі на умовах оренди) сільськогосподарського товаровиробника, та відповідно заповнюється рядок 8 загальної частини податкової декларації.

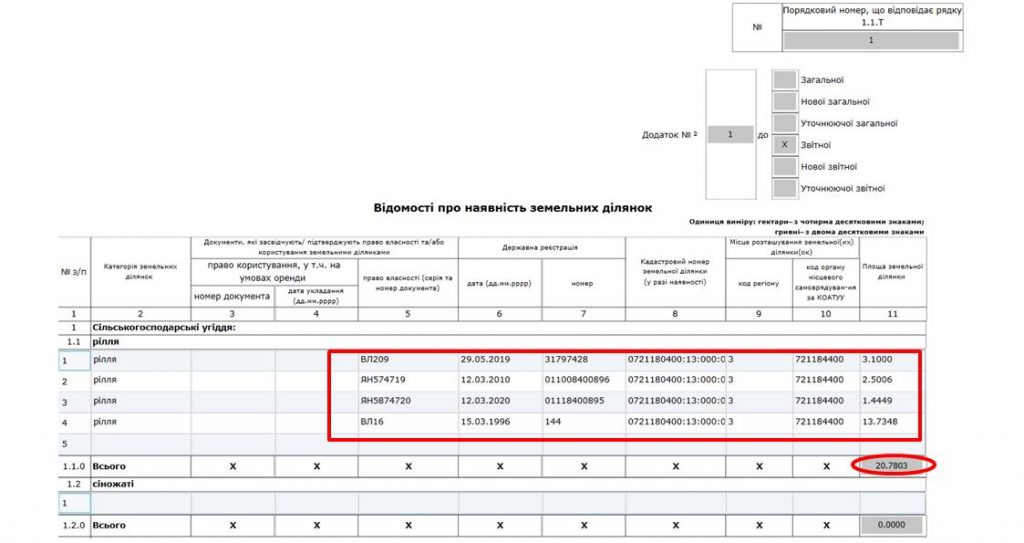

Важливо! Невід’ємним додатком до загальної та звітної податкових декларацій платника єдиного податку четвертої групи є Відомості про наявність земельних ділянок.

Площа земельних ділянок, зазначена у Відомостях, повинна співпадати з площею, яка задекларована у податковій декларації платника єдиного податку четвертої групи, до якої вона додається.

У Відомостях про наявність земельних ділянок зазначається інформація про кожну земельну ділянку, щодо якої був нарахований податок.

Така інформація повинна містити дані про площу земельних ділянок, місце їх розташування, кадастрові номери, інформацію про документи, які підтверджують право власності або користування земельними ділянки, а також інформацію про державну реєстрацію такого права.

Нагадуємо, що об’єктом оподаткування єдиним податком четвертої групи є площа сільськогосподарських угідь, що перебуває у власності сільськогосподарського товаровиробника або надана йому у користування, у тому числі на умовах оренди.

При цьому статтями 125, 126 Земельного кодексу України встановлено, що право власності на земельну ділянку, а також право постійного користування та право оренди земельної ділянки виникають з моменту державної реєстрації цих прав, які оформлюються відповідно до Закону України 01 липня 2004 року № 1952 «Про державну реєстрацію речових прав на нерухоме майно та їх обтяжень» (далі – Закон № 1952).

Право оренди земельної ділянки підлягає державній реєстрації відповідно до Закону № 1952 та виникає з моменту державної реєстрації такого права.

Законом України від 06 жовтня 1998 року № 161-XIV «Про оренду землі» визначено, що орендар земельної ділянки зобов’язаний приступати до використання земельної ділянки в строки, встановлені договором оренди землі, але не раніше державної реєстрації відповідного права оренди.

Відповідно до статті 211 Земельного кодексу України використання земельних ділянок без належного оформлення прав, включаючи право оренди, є порушенням норм земельного законодавства. Враховуючи зазначене, сільськогосподарські товаровиробники повинні включати до об’єкту оподаткування єдиним податком четвертої групи площі сільськогосподарських угідь, які зареєстровані відповідно до вимог Закону № 1952, а до суми доходу сільськогосподарського товаровиробника – дохід, отриманий від реалізації сільськогосподарської продукції вирощеної або виготовленої на сільськогосподарських угіддях, по яких право власності або користування (у тому числі на умовах оренди) зареєстровано відповідно до вимог чинного законодавства.

Крім того, у Відомостях про наявність земельних ділянок обов’язково потрібно заповнювати тип податкової декларації, до якої вони додаються, із зазначенням відповідних відміток.

Нагадуємо, що четверту групу можуть обрати сільськогосподарські товаровиробники, у яких частка сільськогосподарського товаровиробництва за попередній податковий (звітний) рік дорівнює або перевищує 75 відсотків.

Розмір частки необхідно відобразити в Розрахунку частки сільськогосподарського товаровиробництва, який подається до контролюючого органу разом з податковою звітністю платника єдиного податку четвертої групи у визначений податковим законодавством термін, а саме не пізніше 20 лютого поточного року. У 2022 році, оскільки граничний термін припадає на вихідний день, останнім днем для подання є 21 лютого 2022 року.

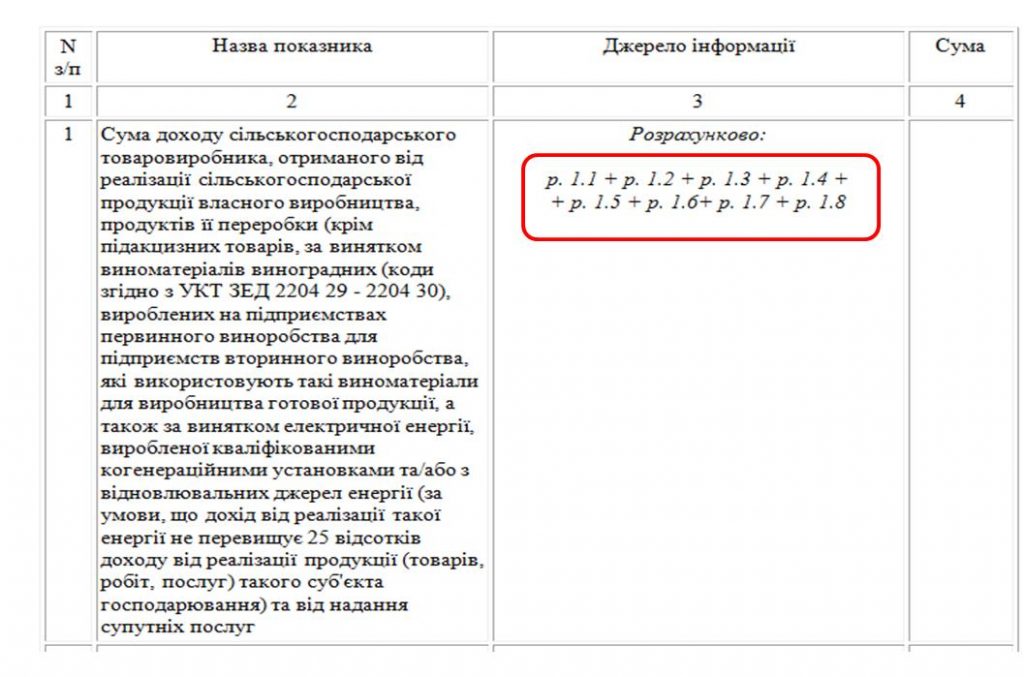

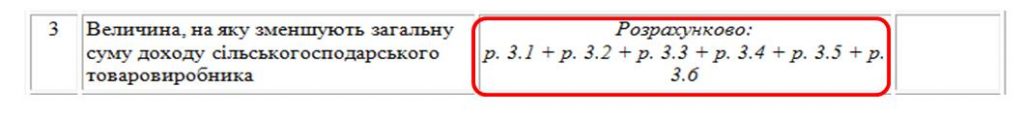

У Розрахунку частки сільськогосподарського товаровиробництва суб’єкт господарювання повинен заповнити всі необхідні рядки та здійснити достовірний обрахунок відповідно до зазначених формул. Обов’язковими для заповнення є такі рядки, як: рядок 1 «Сума доходу сільськогосподарського товаровиробника, отриманого від реалізації сільськогосподарської продукції власного виробництва, продуктів її переробки та від надання супутніх послуг» (далі – Сума доходу), до складу якого входить сума показників рядків 1.1, 1.2, 1.3, 1.4, 1.5, 1.6, 1.7, 1.8;

рядок 2 «Загальна сума доходу сільськогосподарського товаровиробника»;

рядок 4 «Скоригований дохід сільськогосподарського товаровиробника» (далі – Скоригований дохід), який визначається як різниця між Загальною сумою доходу сільськогосподарського товаровиробника та Величиною, на яку зменшують загальну суму доходу;

рядок 5 «Частка сільськогосподарського товаровиробництва за попередній податковий (звітний) рік», який визначається шляхом співвідношення Суми доходу до Скоригованого доходу.

Варто зазначити, що відповідно до Закону України від 30 листопада 2021 року № 1914-IX «Про внесення змін до Податкового кодексу України та інших законодавчих актів України щодо забезпечення збалансованості бюджетних надходжень» внесено зміни до розділу XIV Податкового кодексу України, які набрали чинності з 01.01.2022.

Так, абзацом другим підпункту 291.51.1 пункту 291.51 статті 291 Кодексу визначено, що не можуть бути платниками єдиного податку четвертої групи суб’єкти господарювання, діяльність яких згідно з КВЕД-2010 відноситься до класів 01.47 (розведення свійської птиці), 01.49 (в частині розведення та вирощування перепелів і страусів) та 10.12 (виробництво м’яса свійської птиці).

При цьому зазначаємо, що суб’єкти господарювання, які одночасно з іншими видами сільськогосподарської діяльності здійснюють діяльність згідно з КВЕД-2010, яка відноситься до класів 01.47 (розведення свійської птиці), 01.49 (в частині розведення та вирощування перепелів і страусів) та 10.12 (виробництво м’яса свійської птиці) також не можуть набути або підтвердити статус платника єдиного податку четвертої групи на 2022 рік.

Також нагадуємо, що відповідно до вимог Податкового кодексу України не можуть бути платниками єдиного податку четвертої групи суб’єкти господарювання, які станом на 1 січня базового (звітного) року мають податковий борг, за винятком безнадійного податкового боргу, який виник внаслідок дії обставин непереборної сили (форс-мажорних обставин).

Законом України від 2 грудня 1997 року № 671/97-ВР «Про торгово-промислові палати в Україні» визначено, що форс-мажорними обставинами (обставинами непереборної сили) є надзвичайні та невідворотні обставини, що об’єктивно унеможливлюють виконання зобов’язань, передбачених умовами договору (контракту, угоди тощо), обов’язків згідно із законодавчими та іншими нормативними актами, а саме: загроза війни, збройний конфлікт або серйозна погроза такого конфлікту, включаючи але не обмежуючись ворожими атаками, блокадами, військовим ембарго, дії іноземного ворога, загальна військова мобілізація, військові дії, оголошена та неоголошена війна, дії суспільного ворога, збурення, акти тероризму, диверсії, піратства, безлади, вторгнення, блокада, революція, заколот, повстання, масові заворушення, введення комендантської години, карантину, встановленого Кабінетом Міністрів України, експропріація, примусове вилучення, захоплення підприємств, реквізиція, громадська демонстрація, блокада, страйк, аварія, протиправні дії третіх осіб, пожежа, вибух, тривалі перерви в роботі транспорту, регламентовані умовами відповідних рішень та актами державних органів влади, закриття морських проток, ембарго, заборона (обмеження) експорту/імпорту тощо, а також викликані винятковими погодними умовами і стихійним лихом, а саме: епідемія, сильний шторм, циклон, ураган, торнадо, буревій, повінь, нагромадження снігу, ожеледь, град, заморозки, замерзання моря, проток, портів, перевалів, землетрус, блискавка, пожежа, посуха, просідання і зсув ґрунту, інші стихійні лиха тощо.

Торгово-промислова палата України та уповноважені нею регіональні торгово-промислові палати засвідчують форс-мажорні обставини (обставини непереборної сили) та видають сертифікат про такі обставини протягом семи днів з дня звернення суб’єкта господарської діяльності.

Акцентуємо увагу сільськогосподарських товаровиробників, що у разі переходу на третю групу єдиного податку або самостійної відмови від реєстрації платником єдиного податку четвертої групи у зв’язку з переходом на загальну систему оподаткування, такий суб’єкт господарювання може повторно обрати четверту групу єдиного податку не раніше ніж через два календарні роки після його переходу або відмови.

Проте це правило не застосовується у разі анулювання реєстрації платником єдиного податку четвертої групи за ініціативою контролюючого органу.

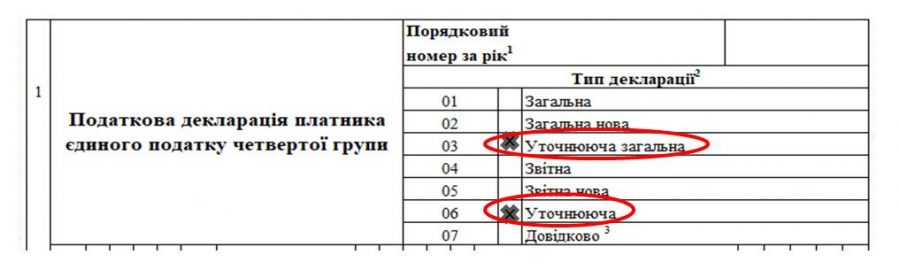

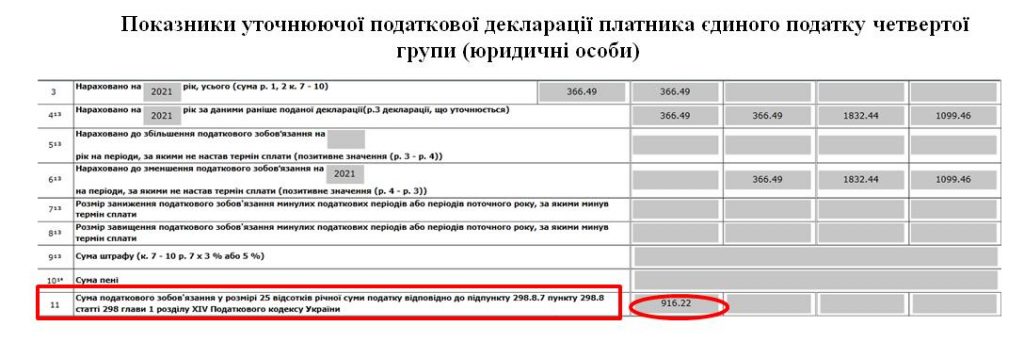

У разі самостійної відмови від реєстрації платником єдиного податку четвертої групи протягом податково (звітного) року (незалежно від обрання іншої групи єдиного податку або загальної системи оподаткування) сільськогосподарський товаровиробник зобов’язаний подати уточнюючу податкову декларацію платника єдиного податку четвертої групи у якій зменшити нарахування за квартали, в яких не буде перебувати платником єдиного податку четвертої групи та обов’язково заповнити рядок 11 «Сума податкового зобов’язання у розмірі 25 відсотків річної суми податку відповідно до підпункту 298.8.7 пункту 298.8 статті 298 глави 1 розділу XIV Податкового кодексу України».

Зазначена сума є складовою податкового зобов’язання з єдиного податку та розраховується виходячи з 25 відсотків річної суми податку за кожний квартал, протягом якого платник перебував на четвертій групі платників єдиного податку.

Розглянемо приклад:

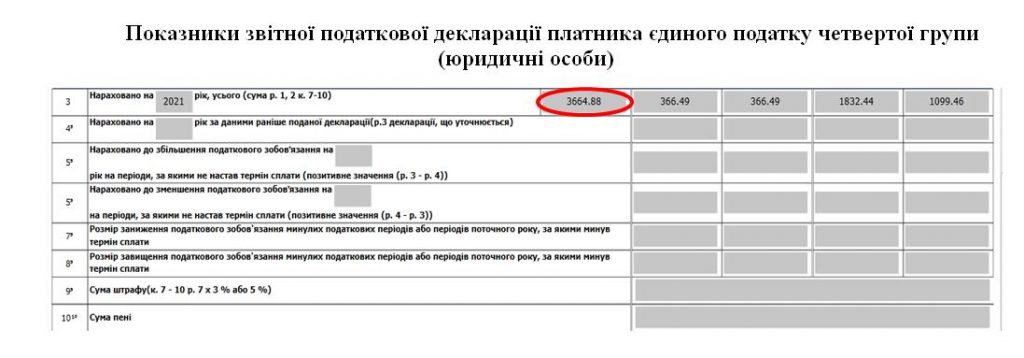

Сільськогосподарським товаровиробником подано до контролюючого органу податкову декларацію платника єдиного податку четвертої групи (юридична особа) та самостійно задекларовано податкові зобов’язання по єдиному податку на відповідний рік у сумі 3 664,88 гривень.

Платником єдиного податку четвертої групи (юридичною особою) прийнято рішення про перехід на третю групу єдиного податку з будь-якого кварталу поточного року (у прикладі: з другого кварталу). У такому разі суб’єкту господарювання необхідно подати уточнюючу податкову декларацію єдиного податку четвертої групи, на підставі якої задекларувати до зменшення податкові зобов’язання по єдиному податку за періоди, за якими термін сплати не настав (за другий, третій та четвертий квартали поточного року), та обов’язково задекларувати податкові зобов’язання у розмірі 25 відсотків від річної суми податку за кожний квартал, протягом якого платник перебував на четвертій групі єдиного податку (за перший квартал поточного року):

3 664,88 грн * 25 % = 916,22 грн

Крім того, сільськогосподарський товаровиробник зобов’язаний подати до контролюючого органу за основним місцем податкового обліку уточнюючу загальну податкову декларацію платника єдиного податку четвертої групи та відомості про наявність земельних ділянок, як додаток до неї, із зазначенням загальних показників податкових зобов’язань та площі земельних ділянок в цілому по платнику.